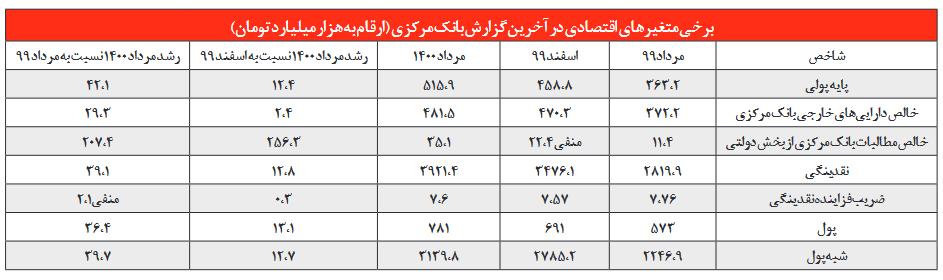

به گزارش اعتماد، نکتهای که در گزارش بانک مرکزی وجود دارد، دست دو دولت بعد از اسفند ۹۹ در جیب این نهاد پولی است؛ در اسفند ۹۹ خالص مطالبات بانک مرکزی از بخش دولتی منفی ۲۲.۴ هزار میلیارد تومان بود که در تیر به ۴۶.۳ هزار میلیارد و در مرداد نیز به ۳۵ هزار میلیارد تومان رسید. با استناد به این گزارش خالص مطالبات بانک مرکزی در مرداد سال جاری به بیشترین رقم از تیر ماه ۹۹ رسیده که این امر نشان از تداوم افزایش نقدینگی، پایه پولی و البته تورم میدهد. در این صورت کار تیم اقتصادی جدید برای مهار آن سختتر خواهد بود.

در بخش دیگری از این گزارش نسبت اسکناس و مسکوک در دست اشخاص به کل نقدینگی در مرداد ماه سال جاری حدود ۲.۱ درصد بود، درحالیکه این نسبت در مرداد سال گذشته، ۲.۵ درصد برآورد شده بود؛ کاهش این نسبت نشان میدهد که بیش از ۹۷.۵ درصد آنچه به عنوان یکی دیگر از اجزای نقدینگی گفته میشود (نقدینگی شامل اسکناس و مسکوک در دست اشخاص و سپردههایی است که در بانکها نگهداری میشود) به صورت سپرده در بانکها قرار دارد.

از سوی دیگر پایه پولی در فاصله تیر تا مرداد سال جاری کاهشی هزار میلیارد تومانی داشته که شاید نشاندهنده کاهش سرعت چاپ پول توسط این نهاد پولی در فاصله این دو ماه باشد، اما نمیتواند به تنهایی بر نقدینگی و تورم تاثیرات کاهشی داشته باشد، چرا که غالب بخش نقدینگی که در نهایت به تورم میانجامد توسط بانکها و با قدرت تسهیلاتدهی تامین میشود.

در آمارهای مرداد نیز بیش از ۹۷.۵ درصد از نقدینگی در بانکها قرار دارد. از این رو نظام بانکی میتواند در آیندهای نه چندان دور و با فرض وفاداری دولت به «عدم استقراض از بانک مرکزی برای پوشش کسری بودجه»، نقدینگی ایجاد کند که در این صورت افزایشی در عدد و رقم این متغیر رخ خواهد داد.

با توجه به اینکه رییس جدید بانک مرکزی نیز از رونق بخش مسکن به عنوان یکی از موتورهای رشد اقتصادی سخن گفته و معتقد است بانکها باید ۲۰ درصد از تسهیلات خود را به بخش مسکن دهند، با اجرایی شدن طرح جهش تولید مسکن و الزام به پرداخت ۳۶۰ هزار میلیارد تومان تسهیلات، ممکن است نقدینگی افزایش بیشتری یابد.

جهش چند صد درصدی مطالبات بانک مرکزی از بخش دولتی

در بخش دیگر این گزارش به مطالبات بانک مرکزی از دولت نیز اشاره شده که براساس آن و در مردادماه با ۲۵۶.۳ درصدی نسبت به اسفند ۹۹ به ۳۵.۱ هزار میلیارد تومان رسید. این رقم در مرداد ۹۹ حدود ۱۱.۴ هزار میلیارد تومان بود که با اهتمام دولت وقت به منفی ۲۲.۴ هزار میلیارد تومان کاهش یافت، اما این کاهش دوام چندانی نداشت و در مرداد سال جاری به بیشترین رقم از تیرماه ۹۹ رسید.داده مهم دیگر، خالص داراییهای خارجی بانک مرکزی است. براساس گزارش این نهاد پولی این متغیر در فاصله مرداد ۹۹ تا مرداد ۱۴۰۰ افزایشی ۱۱۰ هزار میلیارد تومانی داشته و به ۴۸۱.۵ هزار میلیارد تومان رسیده؛ رشدی حدود ۳۰ درصد نسبت به مرداد ۹۹. این امر نشان میدهد که در فاصله این دو ماه بانک مرکزی پول چاپ کرده و به همین دلیل داراییهای خارجی خود را افزایش داده است.

نکته دیگر در این است که سهم رشد خالص داراییهای خارجی بانک مرکزی از کل رشد سالانه ۴۲.۱ درصدی پایه پولی، ۳۰.۱ درصد است. از اسفند ۹۹ تا مرداد سال جاری نیز مطالبات بانک مرکزی از بخش دولتی با ۱۲.۶ درصد بیشترین سهم از جهش پایه پولی را به خود اختصاص داد.

ضریب فزاینده خلق نقدینگی

ضریب فزاینده نقدینگی نیز از جمله مواردی است که مورد توجه کارشناسان قرار میگیرد. این ضریب در مرداد به ۷.۶ رسید که نسبت به تیرماه، افزایشی ۰.۳ واحد درصدی داشته است. البته که افزایش ضریب فزاینده نقدینگی به خودی خود امری نامطلوب نیست، چراکه باید دلیل آن مشخص شود.از آنجایی که همراستا با افزایش ضریب فزاینده خلق نقدینگی، نسبت اسکناس و مسکوک در دست اشخاص به سپرده دیداری کاهش یافته (حجم اسکناس و مسکوک در دست اشخاص کاهش یا سپردههای دیداری افزایش یافته است) در اینصورت قدرت اعتباردهی و البته خلق پول توسط بانکها نیز افزایش مییابد که در این صورت هر یک ریال خلقشده توسط بانکها ۷.۶ ریال به نقدینگی اضافه میکند.

اگر فرض کنیم که ۳۶۰ هزار میلیارد تومان به قدرت تسهیلاتدهی بانکها افزوده شده، در نتیجه حدود ۲۷۳۶ هزار میلیارد تومان به نقدینگی اضافه میشود. البته که این میزان به صورت ناگهانی رقم نقدینگی را بالا نمیبرد، اما در آیندهای نه چندان دور آن را دستخوش تغییر قرار میدهد.

تراز تجاری مثبت

براساس گزارش بخش تراز پرداختها، واردات و صادرات کشور تا مرداد سال جاری به ترتیب ۱۶.۶ و ۱۷.۶ میلیارد دلار بود که به معنی تراز تجاری مثبت یک میلیارد دلاری است. بدهی خارجی کشور نیز تا همین دوره ۸.۸ میلیارد دلار و متوسط قیمت فروش ارز در بازار آزاد نیز ۲۵.۵ هزار تومان برآورد شده است.در بخش گزارش بازار سرمایه نیز کاهش ۱۲.۱ درصدی فروش اوراق دولتی در ۵ ماهه نخست سال جاری نسبت به مدت مشابه سال ۹۹ به چشم میخورد. با وجود اینکه مهمترین راهکار برای جبران کسری بودجه دولت فروش اوراق دولتی عنوان شده، اما تا مرداد سال جاری ۶۰ هزار میلیارد از آن به فروش رفته است. البته که این رقم نسبت به تیر ماه افزایشی ۱۶۱.۴ درصدی داشته است. مجموع کل اوراقی که تا مرداد منتشر شده نیز ۷۰.۲ هزار میلیارد تومان اعلام شده است.